Nepotřebuje mzdu ani dovolenou, neřekne si o příplatky za práci přesčas a dokáže eliminovat chyby způsobené lidským faktorem – stresem a vypětím. Není tohle ideální zaměstnanec? Jenže takový nejspíš neexistuje, proto když se Pavel Kohout a Aleš Michl rozhodli pro nový projekt, jeho správu svěřili stroji. Dva ekonomové se spojili s investiční skupinou Amista a výsledkem je první robotem řízený fond v Česku jménem Quant.

Kohout s Michlem chtějí získat minimálně miliardu korun od investorů, strategie je zaměřená na americké akcie a dluhopisy. Fond získal licenci od ČNB, daně bude platit v Česku, je zajištěn do korun, jeho banka bude Česká spořitelna a auditorem KPMG. Nákladovost pro klienty bude těsně kolem jednoho procenta ročně.

Quant má flexibilní strategii, může být plně zainvestován do amerických akcií (někdy i 100 % aktiv budou americké akcie) a rovněž i plně zainvestován do dluhopisů (někdy i 100 % aktiv budou dluhopisy). Většinou bude fond mít část akcií a část dluhopisů – o rozložení rozhodne algoritmus. „Tohle nás odlišuje od běžných bankovních fondů, které účtují klientům poplatky více než dvojnásobné a navíc, když akcie padají, všechny je neprodají a koukají na ztráty,“ říká Michl.

Řídící algoritmus robota je založen na porovnání množství peněz v oběhu v USA s cenami akcií v USA, což je prostředek pro výpočet nadhodnocení nebo podhodnocení cen akcií. Na bázi tohoto výpočtu a s přihlédnutím ke dvěma potvrzujícím makroekonomickým indikátorům je rozhodnuto o rozložení portfolia mezi americké akcie a dluhopisy.

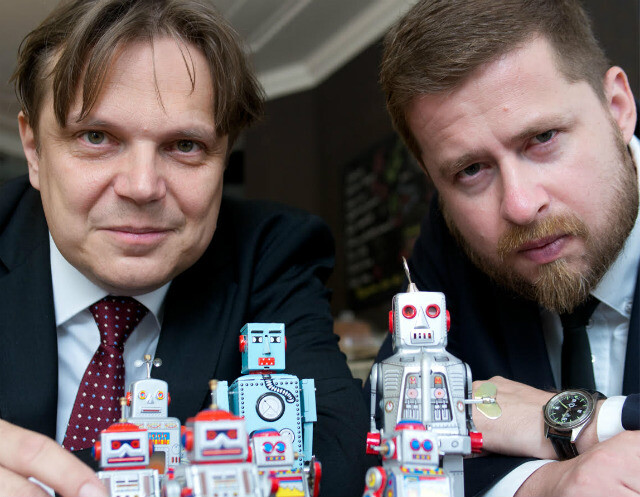

Za investičním fondem Quant stojí Pavel Kohout a Aleš Michl.

„Pokud algoritmus vyhodnotí, že americké akcie jsou předražené/nadhodnocené, bude fond mít jen minimum akciové složky, třeba i 0 procent, a bude hlavně v dluhopisech. A naopak, pokud algoritmus vyhodnotí, že akcie jsou levné/podhodnocené, bude fond mít většinu a třeba i 100 procent v akciích,“ vysvětluje Kohout.

„Od fondů RSJ se zase lišíme tím, že algoritmus pracuje s extrémně nízkou frekvencí strategických změn, kdy se nakupují nebo prodávají cenné papíry. Není tedy nutné provádět časté operace – je podstatné provádět nižší počet obchodů, ale ve správný čas,“ dodává Michl.

Tu největší výhodu algoritmického řízení pozná investor v období finančních krizí a krátce po nich. Z více než tisíce provedených zpětných testů algoritmu Quant na reálných datech amerického akciového a dluhopisového trhu za posledních dvacet let třeba pro krizové období 2008/2009 simulace ukázala, že robot by zakoupené akcie prodal jen s malou ztrátou. Pak by levně nakoupil a brzy se následným růstem trhu po krizi zase dostal do zisku. Zato portfolia řízená lidskou silou zaznamenala v tomto období povětšinou ztráty kolem 40 procent a pouze vyrovnat je jim trvalo roky.

Podle výsledků zpětných testů je algoritmus schopen řídit fond s výnosem přes 5 % p.a., a s poloviční volatilitou, než jakou mají srovnatelné akciové fondy. Dlouhodobým cílem je dosažení kladné výkonnosti při jakémkoli vývoji trhů. Fond je otevřený, lze do něj každý měsíc vstoupit a vystoupit, čímž je zaručena likvidita. Zároveň je fond koncipován jako nízkopoplatkový a jako jeden z prvních využije nově snížené minimální investice do fondu kvalifikovaných investorů, která činí 1 milion korun na jednoho investora.