Krok číslo jedna: půjčit si levně peníze v zemi s nízkými úrokovými sazbami. Krok číslo dva: investovat je někde, kde jsou sazby vysoko. Krok číslo tři: profit. Relativně jednoduchý a populární obchod nabobtnal v posledních letech do rekordních rozměrů díky politice japonské centrální banky a mimořádně „levnému“ jenu.

Přesné statistiky neexistují, ale souhrnná velikost takzvaných carry trade pozic v japonské měně podle odhadů vyrostla na vyšší stovky miliard dolarů. Před měsícem se to však investorům šeredně vymstilo.

Trhy někdy sestřelí černá labuť – nečekaný zásadní zvrat, jako vypuknutí pandemie, války nebo nenadálé zpomalení ekonomiky. Někdy jsou za výplachem na první pohled neviditelné finanční čachry sloužící ke generování zisku z ničeho. Bouře na trzích ze začátku srpna měla v sobě obojí.

Podepsaly se na ní neuspokojivé výsledky amerického big techu, špatná čísla z tamního trhu práce a olej do ohně pak přilil kolaps bezpočtu sázek na levný japonský jen. Japonsko bylo dlouhá léta zemí s nulovými či téměř nulovými úrokovými sazbami. Od února 2016 do února 2024 byly dokonce záporné.

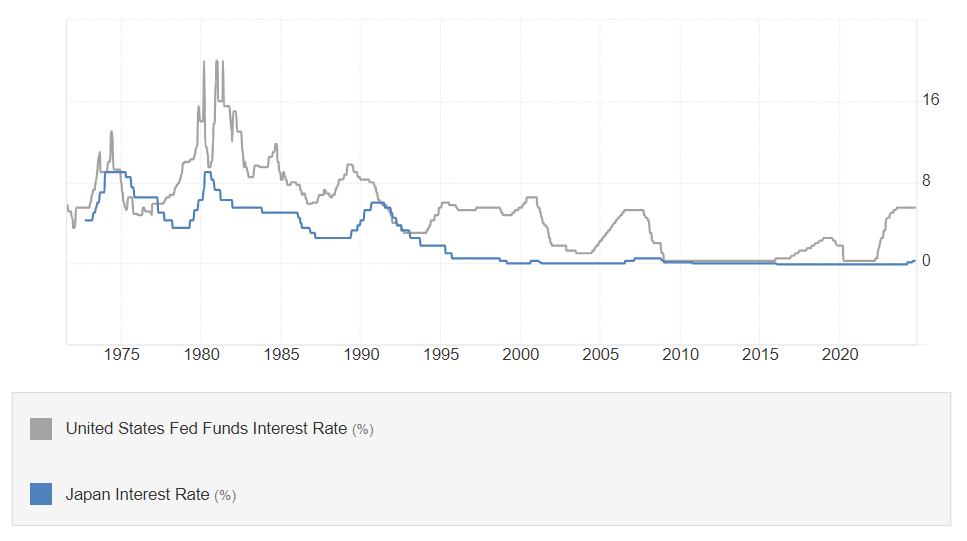

Vývoj základní úrokové sazby amerického Fedu a japonské centrální banky.

Vývoj základní úrokové sazby amerického Fedu a japonské centrální banky.

Profesionální investoři si mohli v této době velice levně půjčit japonské jeny a obratem za ně nakoupit třeba americké akcie, které v posledních letech solidně vynášely. Carry trade s jenem jako financující měnou byly mimořádně populární zejména v posledních letech, jelikož v Japonsku byly jako prakticky v jediné vyspělé ekonomice světa peníze stále téměř „zdarma“. Ostatní centrální banky se brzy po pandemii musely kvůli inflaci pustit do utahování šroubů.

Japonská centrální banka s tím začala až letos v březnu, kdy posunula základní sazbu z -0,1 procenta na 0,1 procenta. Na konci července ji nečekaně zvedla na 0,25 procenta a vysílá signály, že další „hike“ bude následovat, ale nevíme, kdy přesně. Kurz jenu díky tomu výrazně posílil a řada na něj navázaných spekulativních pozic najednou přestala dávat smysl.

Celkový objem těchto pozic ovšem stihl natolik vyrůst, že jejich náhlá likvidace otřásla trhy po celém světě. Pokud bychom zůstali u příkladu amerických akcií, investoři se jich najednou zbavovali nejen kvůli hrozbě americké recese a ochlazování rozruchu kolem AI, ale také proto, že zjednodušeně řečeno potřebovali víc peněz na vracení půjček v jenech.

„Odhaduje se, že celkový objem carry tradů s japonským jenem byl mezi 500 miliardami až jedním bilionem amerických dolarů. Pomocným indikátorem je kupříkladu statistika japonského ministerstva financí o krátkodobých půjčkách nerezidentů, což jsou prakticky všechno půjčky na carry trade. Od roku 2012 nastal nárůst objemu z nuly na 450 miliard dolarů na konci června,“ líčí analytik společnosti Finlord Boris Tomčiak.

Nelze opomenout ani fakt, že carry trade stojí na půjčených penězích. A jedno z obecných pravidel investování zní, že použití finanční páky zvyšuje jak potenciální zisky, tak prohlubuje riziko ztráty. „Nemůžete zvrátit největší carry trade v historii, aniž byste u toho rozbili pár hlav,“ komentoval spekulace s jenem a jejich dopad na tržní turbulence Kit Juckes, měnový stratég Société Générale.

„Investiční banky odhadují, že přibližně polovina carry trade obchodů byla uzavřena. Takže ještě existuje prostor pro menší posílení japonského jenu. To hlavní zavíraní pozic je už ale za námi,“ míní Tomčiak.

Kurz japonského jenu vůči americkému dolaru.

Kurz japonského jenu vůči americkému dolaru.

Na smysluplný carry trade je potřeba měna země s velkou ekonomikou a bezproblémovou likviditou finančních trhů. „Japonský jen je v tomto ohledu skoro nemožné nahradit. K takovým obchodům je potřeba měna s velmi nízkým úročením, která výhledově nemá kam stoupat. Charakteristikou se částečně blíží švýcarský frank, který ale nesplňuje ten poslední bod, už několik měsíců slušně posiluje,“ dodává hlavní analytik Patria Finance Tomáš Vlk.

Podobný problém jako u jenu tak v tuto chvíli pod povrchem nedoutná u žádné měny. U některých měnových párů sice dává spekulace smysl, ale potenciální výnos je spíš nižší než u obchodů s jenem z posledních let. Takže je velice nepravděpodobné, že by carry trady někde nabobtnaly natolik, že by náhlé změny úrokových sazeb či kurzů mohly otřást trhy tak jako na přelomu července a srpna.

Jak ale naznačil Tomáš Vlk, jako zdroj carry trade obchodů by se mohl uchytit švýcarský frank. Švýcarská centrální banka jako jedna z prvních začala během odeznívání pandemické inflace snižovat úrokové sazby a nyní jsou ve srovnání s konkurencí relativně nízko. „Výhledově může jen nahradit švýcarský frank hlavně v případě, pokud by došlo k posunu v mírových jednáních na Ukrajině a v Izraeli,“ říká Radim Synek, šéf tradingu v J&T Bance.

V takovém případě by zřejmě klesla atraktivita franku jako bezpečného přístavu pro krize, což by mohlo srazit jeho kurz. „Inflace ve Švýcarsku už v podstatě není, silný frank centrální bance evidentně vadí a mohla by přistoupit k dalšímu snižování sazeb,“ myslí si Synek.

Pro carry trade obchody jsou podle něj v tuto chvíli nejvhodnější tyto měnové páry: švýcarský frank – mexické peso, euro – švýcarský frank, švýcarský frank – česká koruna, americký dolar – mexické peso a švýcarský frank – jihoafrický rand.