Touto dobou by se za normálních okolností sjely desítky tisíc investorů do americké Nebrasky, aby si poslechly Warrena Buffetta a Charlieho Mungera. Jenže jako mnoho událostí i výroční schůzi akcionářů Berkshire Hathaway narušil koronavirus. Nejsledovanější investorská událost se tak poprvé v historii přesunula do digitálního prostředí.

A jakkoli Mungerovy břitké a vzácné poznámky chyběly, pořád bylo o první květnové sobotě oč stát. Tohle je výběr tří zásadních bodů a dvou postřehů ze čtyřhodinového přenosu:

Aerolinky jsou nechtěné zboží (a banky jsou o. k.)

Warren Buffett se před virtuálními zraky všech přiznal, že udělal chybu a jeho Berkshire Hathaway se zbavila veškerých pozic v aerolinkách, tedy v Deltě, Southwest, United i American. Buffett si dle svých slov není jistý, že se aerolinky dokážou vrátit na úrovně před pandemií, a navíc i kdyby se dostaly na 70 až 80 procent původních kapacit, pořád budou mít příliš mnoho letadel.

„The world has changed for the airlines, and we wish them well,“ to je věta, kterou jako CEO nebo akcionář některých firem rozhodně slyšet nechcete.

Na druhou stranu Buffett nepřestává věřit bankám (Berkshire má v portfoliu hlavně Bank of America, JP Morgan a Wells Fargo), které na tom prý jsou mnohem lépe než při minulé krizi. Věštec z Omahy přiznal, že banky čekají problémy například s energetickými a spotřebitelskými půjčkami, ale jsou na to údajně připravené a mají dostatečné rezervy.

Malé podniky v ohrožení a problémové sektory

Tato diskuse se vede snad na všech platformách a ve většině zemí – pomáhat versus pomáhat tam, kde to má smysl. Na otázku během přenosu přišla řada díky Becky Quick ze CNBC, načež Buffett, viditelně přemýšlející, jak odpověď formulovat, potvrdil, že některým menším podnikům (i z jeho portfolia) se už před pandemií nedařilo nikterak závratně dobře a že situace posledních pár měsíců jen urychlila jejich pád.

Zcela konkrétní nebyl, ale zásadní a v dohledné době ne zcela pozitivní změny prý zažije retail nebo trh s kancelářskými prostory.

Akcie jsou stále top, ale bacha na finanční poradce

Buffett pochopitelně, turbulentní době navzdory, nepřestává z dlouhodobého hlediska věřit akciím. Zároveň však znovu zdůraznil, že pro běžného investora je ideální indexové investování a že nevěří v přidanou hodnotu většiny finančních poradců. „Snaží se vám natlačit různé produkty, protože na tom vydělají více peněz,“ řekl Buffett s tím, že nejlepší věc, kterou může podle jeho názoru většina lidí udělat, je investovat do S&P 500.

„Když si vsadíte na Ameriku a vydržíte v té pozici dekády, budete na tom lépe, než když budete následovat lidi, kteří vám radí, kam investovat,“ pronesl. Ty dekády by v kontextu celého přenosu stálo za to dvakrát podtrhnout.

Buffett je v neuvěřitelné kondici

Přenosu se v roli řečníků zúčastnili dva lidé – Warren Buffett a Greg Abel, o němž se hovoří jako o jednom z potenciálních nástupců v Berkshire Hathaway. Navzdory Abelově přítomnosti to ovšem byla téměř Buffettova one-man show. Ve svých 89 letech dokáže přes čtyři hodiny hovořit neuvěřitelně bystře a způsobem, o němž si můžeme nechat jenom zdát.

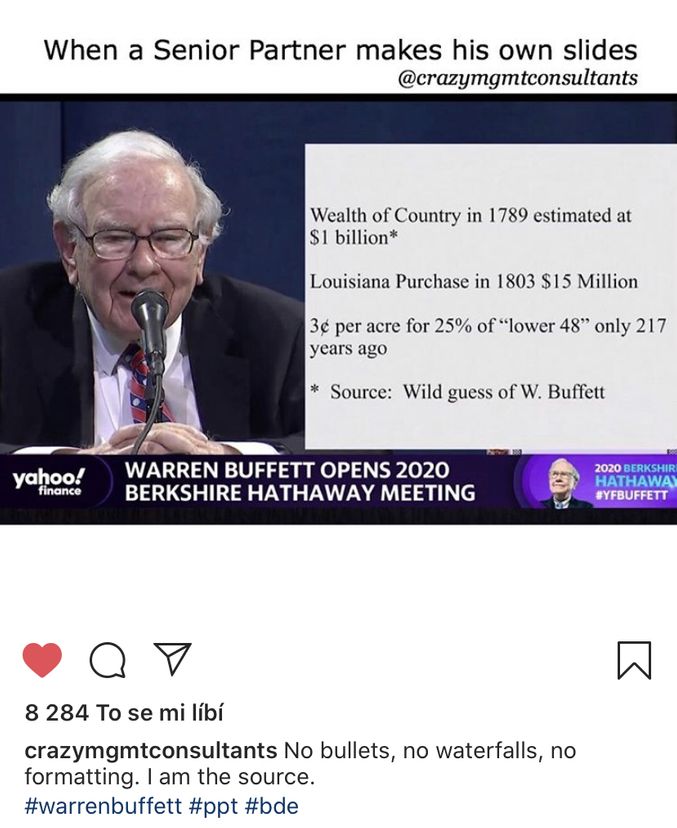

Nepotřebujete vymazlenou prezentaci

Pokud tedy máte opravdu co říct.

4. 5. 20203 min

Zdravko Krstanov

šéfredaktor Forbes.cz

Zajímá ho, jak přemýšlejí ti, kteří se dostanou od nuly k jedničce. Sleduje startupovou scénu, akciové trhy a nejbohatší Čechy. Je autorem podcastu Funny Money a rozhovorů se špičkami českého byznysu, jako jsou třeba Daniel Křetínský, Marek Dospiva či Michal Strnad. Online verzi českého Forbes vede od roku 2022.